BMFの国内不動産投資

BMFでは専任の宅建士が在籍し、実務経験豊富な担当者を始め、多岐に渡る人脈から、不動産投資にかかる様々な情報が集まっております。超富裕層投資家の方々のニーズに合わせて、円建て資産ポートフォリオに実物資産を組み込むご提案をしております。

資産評価を考慮した不動産の保有

土地や建物の相続税評価額は、通常、市場価値よりも低く評価されることが多いため、資産評価の観点から不動産を保有する超富裕層投資家の方が多いです。また、「小規模宅地等の特例」を利用することで相続時の評価額を下げることを検討する、共同名義にして分割しやすい形にしておく、などの検討をされる方もいらっしゃいます。超富裕層の方々のニーズに合ったご提案を総合的に行っております。

お気軽にご相談ください。

BMFの米国不動産投資

BMFでは、株式会社クルーズコーポレーションとの提携より、米国不動産でも中古住宅に着目し、投資家の皆様の外貨建て資産ポートフォリオに組み込むご提案をさせていただいております。 米国の中古住宅投資は、賃料収入によるキャッシュフローに加え、住宅価格の底堅さから、キャピタルゲインを狙える可能性があります。また、国内の不動産投資とは概念が少し異なると考えております。

米国中古住宅の特徴

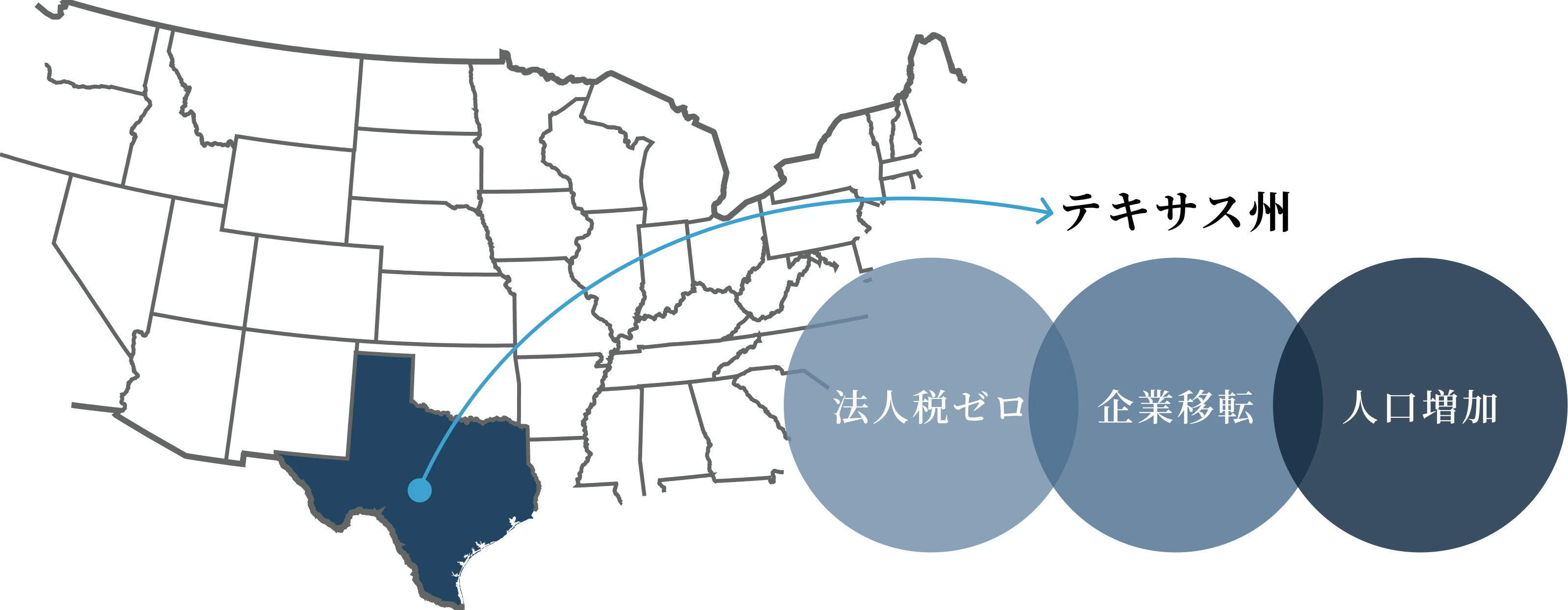

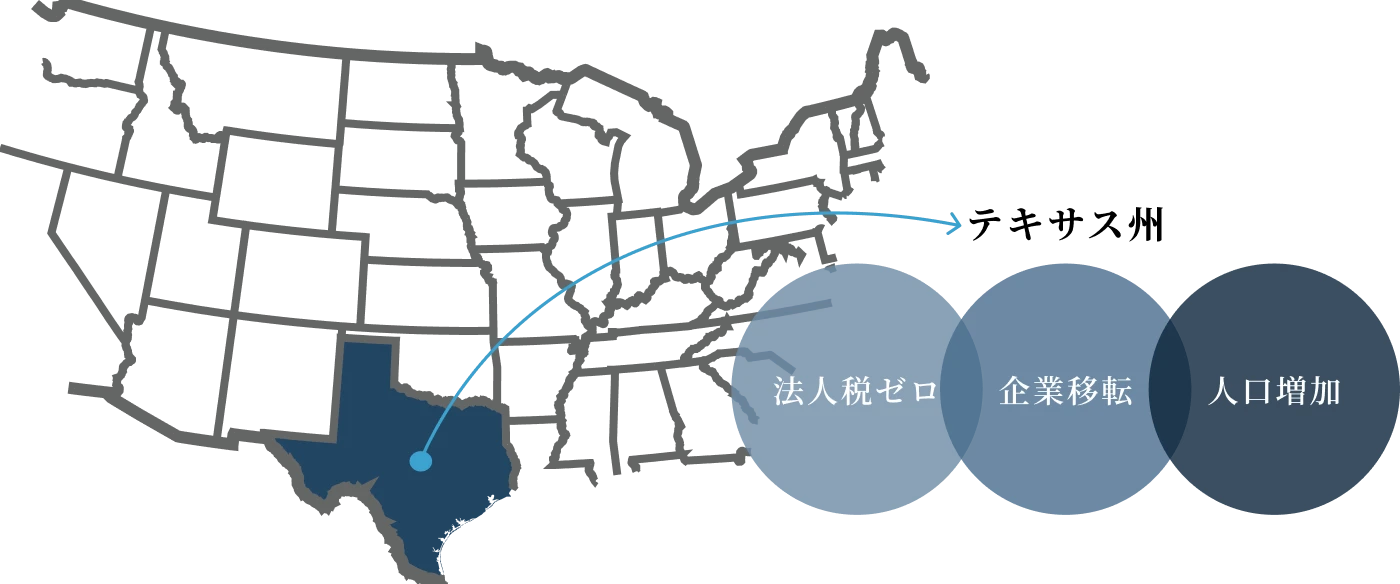

01米国では、人口の増加と経済成長、実質賃金の増加に伴い、住宅需要が長期的に高まってきた経緯があります。この構造的な要因により、不動産市場の安定的な成長が期待できます。特にテキサス州においては、法人税・個人所得税がゼロであることから、企業の移転が相次ぐ「ビジネスフレンドリー」な州です。この企業移転やオフィス開設により、雇用が創出され、人口の増加、住宅需要の増加という循環が起き、住宅価格の安定・上昇から治安の改善につながっています。

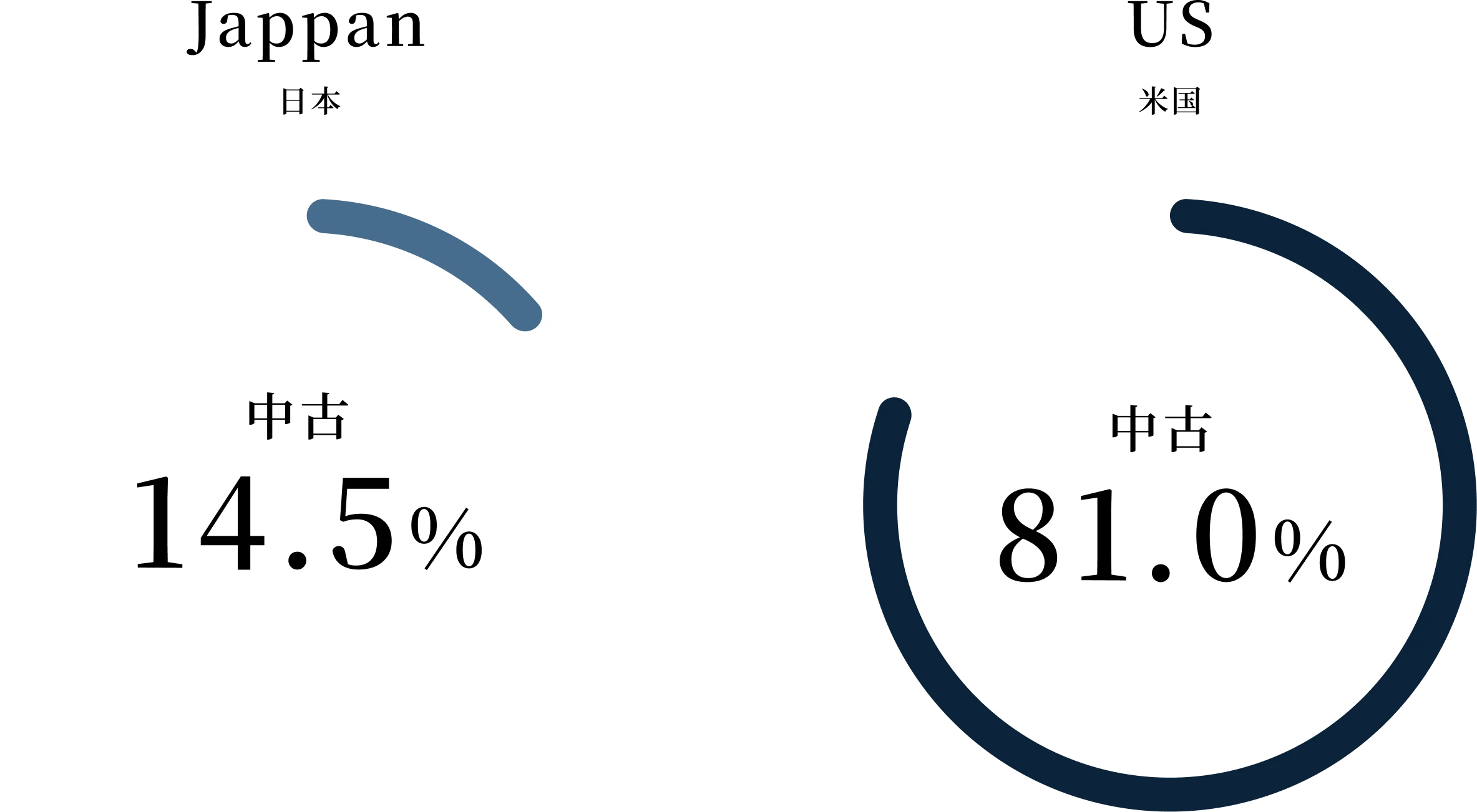

02日本は新築志向が高く、住宅市場の流通シェアは新築が8割ですが、米国の住宅市場は、「新築2割、中古8割」と、日本とは真逆です。日本は中古でも築年数を重要視しますが、米国ではまず、物件の立地が重要視されます。ファミリーであれば、学区や治安の良い地域を求め、リモデルやリノベによって価値が保たれている物件が好まれます。よって、築年数に関係なく、メンテナンスンが施された状態の良い物件が豊富に流通しています。

出典:2018年 住宅土地・統計調査 国土交通省

出典:2018年 住宅土地・統計調査 国土交通省

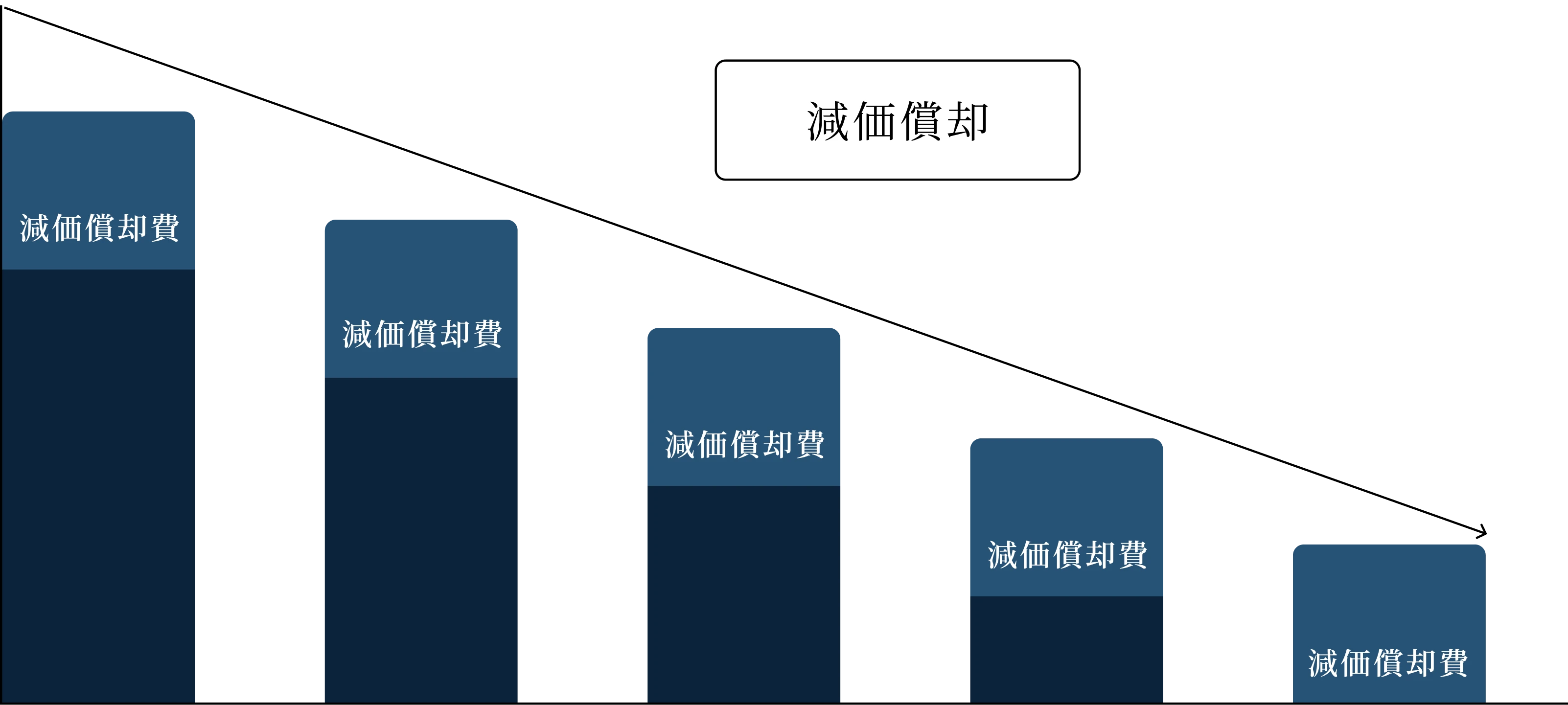

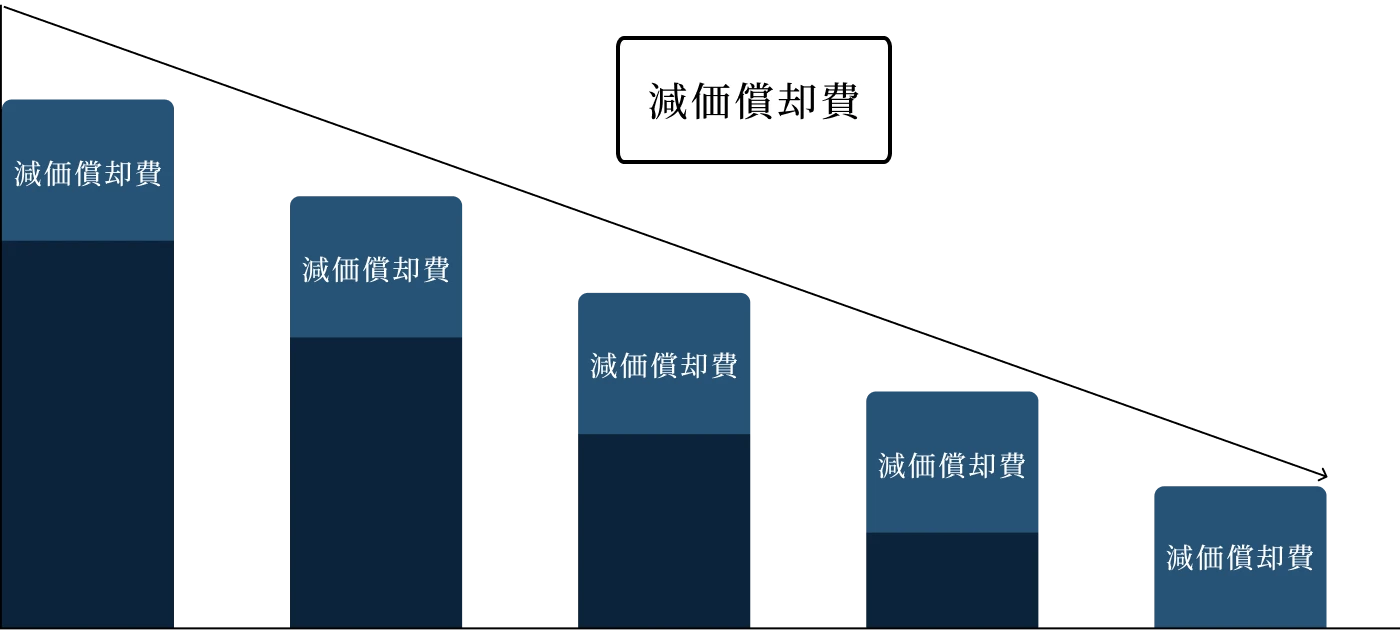

03法人の場合は、築22年以上の木造住宅に投資をすることで、建物部分は4年の短期償却が適用されます。法人名義での投資では、資産計上における減価償却を活用し、経営資源の効率的な管理が可能となる点が大きな特徴です。