ROICとは、日本語で「投下資本利益率」のことで、投下した資本に対してどのくらいの利益を生み出せているのかを示す重要な指標です。

近年、ROIC経営が注目され始めていますが「ROEとの違いがわからない」「ROICを求めるための計算式は?」といった疑問をお持ちの方も多いのではないでしょうか。

そこで本記事では、ROIC(投下資本利益率)の詳細や関連する指標との違い、計算式や注意点などについて詳しく解説していきます。

ROIC(投下資本利益率)とは?

そもそもROICとは、Return On Invested Capitalの頭文字をとった言葉となっており、日本語では「投下資本利益率」を表しています。

企業が事業活動を行うために投じた資本に対して、どれほど効率的に利益を出すことができたかを示す指標です。

「何にお金を使うか」について判断できる指標となっているため、企業経営にとって有益なものといえるでしょう。

計算式は下記のようになります。

ROIC(%)=NOPAT÷投下資本×100

上記の「NOPAT」とは、Net Operating Profit After Taxesを略したもので、税引後営業利益のことです。

税引後の営業利益とは、営業利益から法人税などを差し引いたものであり、投下資本は「有利子負債」「株主資本」を合わせたもの。

具体的な例を挙げて確認していきます。

A社では、1億円の資本を投じて事業を行いました。その結果、税引後営業利益が5000万円となりました。

一方B社では、5,000万円の資本を投じて事業を行いました。その結果、税引後営業利益は4,000万円だったとします。

この場合、A社におけるROICの計算式は

税引後営業利益5000万円÷投下資本1億円×100=50%

B社の場合は

税引後営業利益4,000万円÷投下資本5,000万円×100=80%

となり、B社のROICの方が高くなったことがわかります。

ROICが高いほど、資本を無駄にしておらず、運用力に優れていると言えるでしょう。

また、投資家にとってもROICは「投資先」を決定する際の大きな判断材料となります。

なぜなら、企業が投下した資本に対して、どれくらい利益が出ているのかを測ることができるため「その企業の稼ぐ力」を把握できるのです。

ROICが高ければ、少ない資本で多くの利益を生み出していることにつながります。「事業の効率性」に優れた企業であると判断されるケースもあるでしょう。

ROICと関連する指標の違い

ROICに関連する指標には、下記の4つがあります。

- ROE

- ROA

- ROI

- WACC

それぞれの違いについて確認していきましょう。

ROICとROEの違いとは?

ROEとは、日本語で「自己資本利益率」を指した言葉です。

Return On Equityの頭文字を取っており、株主資本に対し、どのくらいの利益を出したかについて測る指標となります。

ROEとは「株主目線での投資リターン」となっており、投じた資金に対して、どれだけリターンを生み出せているのか確認できる指標です。

【ROICとROEの主な違い】

| 分子 | 分母 | ポイント | |

|---|---|---|---|

| ROIC | 税引後営業利益 | 投下資本(株主資本+有利子負債) | 企業全体の収益性・経営効率 |

| ROE | 当期純利益 | 株主資本 | 株主から見た収益性・株主への還元力 |

計算式は下記の通りです。

ROE(%)=当期純利益÷株主資本×100

株主資本とは、株主による出資部分の「資本金」と「資本余剰金」、過去の利益を累積した「利益剰余金」を合わせたもの。

一般的な目安は「8%〜10%」となっており、数値が高い企業ほど、株主資本をうまく使って効率よく利益を上げている企業といえます。

ROIC・ROEどちらも収益性を測る指標です。ただしROICは「企業の経営効率を最大化」するために用いられる一方、ROEは「最終的な利益を重視」するため、投資家目線の指標といえるでしょう。

ROICとROAの違いとは?

ROAとは、日本語で「総資産利益率」または「総資本利益率」のことです。Return On Assetsを略した言葉となっており、企業が保有する資産に対し、どれほどの利益をあげているのかについて示す指標となっています。

計算式は下記のようになります。

ROA(%)=当期純利益÷総資産×100

ROAの分母は、ROICの分母である投下資本を含む総資本(総資産)を用いている為、ROAはROICよりも広い視点で経営状態を判断することとなるのです。

ROAは、業種によって平均値が異なる点も特徴のひとつです。

分母である総資産が業種によって大きく異なる為です。例えば製造業のように「設備投資」が大きく、比較的「固定資産」が多い業種はROAは低くなるケースがあります。

逆に設備投資の必要がない業種はROAが比較的高くなります。

ROICとROIの違いとは?

ROIとは「投資利益率」を指した言葉で、投資を行った金額に対して、どのくらいの利益を出したかを示す指標です。

Return On Investmentの頭文字から取っており、この数値が高いほど、投資効率が高いことになります。

ROICが企業全体の収益性を測る指標であるのに対し、ROIは「個別の投資」の収益性を測る際に用いられるのが一般的です。ROIは、特定の投資案件・プロジェクトに焦点を当てて収益性を測ります。

計算式は下記のようになります。

ROI(%)=利益÷投資額×100

例えば、50万円投資をして、翌年に80万円になった場合

30万円÷50万円×100=60%

60%の利益が出たことがわかります。

ROICとWACCの違いとは?

WACCとは「加重平均資本コスト」とも呼ばれており、資金調達をするのにどれくらいのコストがかかっているのかを示す指標です。

Weighted Average Cost of Capitalを略した言葉で、WACCの数値が高い場合には資金調達コストが高く、企業がリスクの高い事業を行っているとみなされる可能性があります。

そのため、投資家や債権者が、融資を躊躇してしまう可能性も。

ROICが「どれほど効率的に利益を出すことができたか」を測る指標であることに対し、WACCは「企業が支払うべきコスト」を表します。

このことからもわかるように、企業の経営状態を判断・分析する際には、ROICとWACCがセットで使用されることとなります。

経営を続けていく上で、コストよりも利益が上回っていなければなりません。したがって、ROICがWACCを上回っている場合は、事業が安定していると言えるでしょう。

計算式は、下記の通りです。

WACC=株主資本コスト×株主資本÷(株主資本+負債)+負債コスト(1-実効税率)×負債÷(株主資本+負債)

WACCは、株主資本コストと負債資本コストを加重平均したものになります。

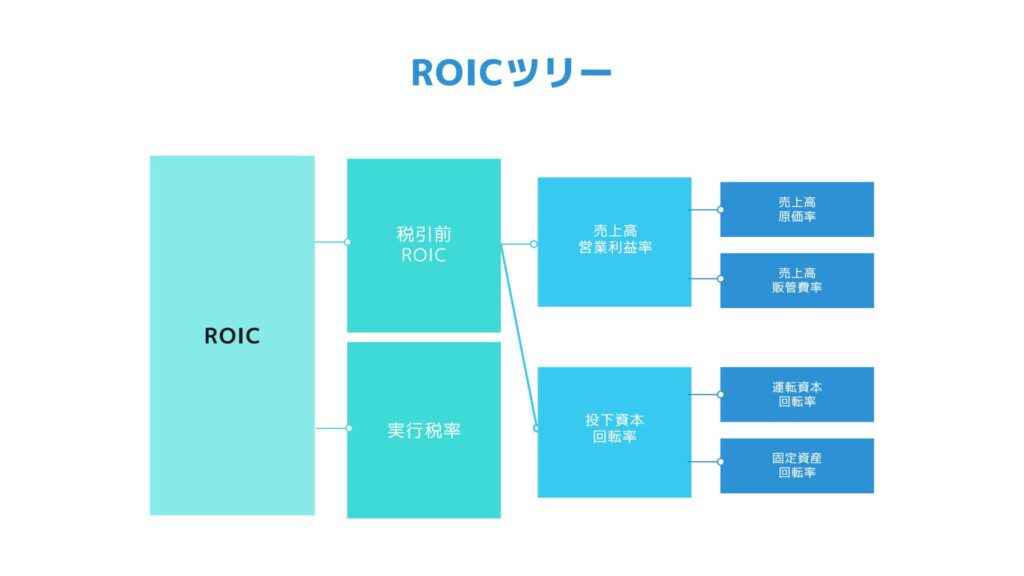

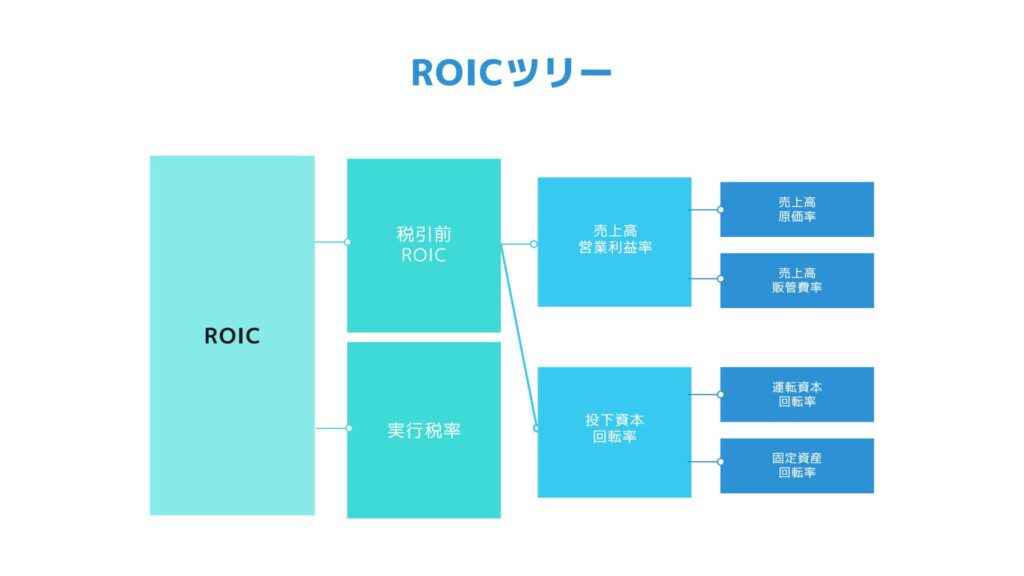

ROICツリーとは?

ROICをさらに細かく分解し、可視化したものを「ROICツリー」と言います。

分解していくことで、どの要素がROICに大きな影響を及ぼしているのかが明らかとなり、何を改善すれば良いのか見えてくるのです。

ROICは「NOPAT」と「投下資本」によって構成されており、そこから紐解いていくと、上記のような表になります。例えば、売上高営業利益率はなぜ、原価率と販管費率に分けることができるのでしょう?

そもそも営業利益とは、売上高から「売上原価」と「販管費」を引いたものになります。したがって、原価率もしくは販管費のいずれかが低くなれば、営業利益率の向上につながるのです。

また、投下資本回転率は「運転資本回転率」と「固定資産回転率」に分けられます。

投下資本回転率=売上高投下資本=売上高運転資本+固定資産

投下資本回転率を高めたい(回転期間の短縮)場合には、運転資本回転率もしくは固定資産回転を高めると良いことがわかるでしょう。

多くの企業では、ROICの向上を目標としているケースも少なくありません。

このように、それぞれの要素を細分化することで、さらに具体的な目標設定も可能となるでしょう。経営陣から現場、現場から個人にまで、目標を落とし込むことができます。

ROICのメリット

ROICの活用には、下記のようなメリットがあります。

- 事業ごとの比較・管理ができる

- 資金調達がしやすくなる

事業ごとの比較や管理ができる点は、大きなメリットの1つです。

各事業・各部門ごとに詳細な数値を算出することが可能となるため、どの事業やどの部門が弱いのかについても可視化できます。

目標も立てやすくなり、ROICを手掛かりに各事業のどの戦略が成功しているのかの判断材料になるため、事業ポートフォリオの見直しにおいて特に有効な手段です。

また、資金調達しやすくなるというメリットもあります。

ROICでは、投下資本に対して、どれだけ効率的に利益を生み出したかを明確に伝えることが可能です。

数値が高水準であった場合や経営改善を図ることができた暁には、より大きな信頼を得られ、円滑な資金調達にもつながります。

ROICの注意点

ROICは、業種やタイミングによって、指標として参考にならないケースがあるため注意が必要です。

例えば、社会貢献が目的の企業の場合には、利益追求は重要となりません。

また、スタートアップ企業は、収益性よりも成長性を重視するケースが多くなります。このような場合には、ROICの必要性は低くなるのです。

企業経営は「創業期」「成長期」「安定期」「再成長期(衰退期)」の4つの段階に分けることが可能です。

例えばROICを「創業期」に活用した場合、低く推移してしまうケースがあります。

なぜなら、市場開拓に注力することが多くなるため、投資が先行することになるためです。市場においてのポジション確立が目的となります。

また、成長期初期は成長のための投資がかさみ、キャッシュフローはマイナスであることが多く、赤字経営が続くことも。優先順位として「単年度での黒字化」や「累積赤字の解消」を図らなければいけません。

この段階においても、投資に対するリターンが発現途中であるため、ROICでの目標設定は適切とはいえないでしょう。

ROIは一般的に、成長期(中盤)から安定期にわたって使用する指標とされています。市場においてもポジションが確立していき、利益も安定する時期です。

この時期に、適切な投資判断を行いながらROICの確保を図る経営管理が重要となるでしょう。

まとめ|ROICは企業の総合的な収益性を判断できる

本記事では、ROIC(投下資本利益)とはどのような指標なのか?関連する指標やROICツリー、メリットや注意点について詳しく解説してきました。

ROICは、企業の成長を評価する上で、非常に重要な指標の1つであることがわかりましたね。総合的な収益性を判断する際に有効です。

ただし、ROICを活用する時期には注意しなければなりません。創業期は市場開拓に注力する場合が多いので、投資がかさみ、利益が出るケースは稀です。この時期は、一般的に低く推移してしまいます。

成長期の中盤から安定期に活用するのが有効です。

BMF(ブルーモーニングフィナンシャル株式会社)は、M&Aはもちろん、事業承継や資産管理にも対応する金融のプロフェッショナル集団です。

M&Aや事業承継を検討している方は、ぜひ当社にご相談下さい。ワンストップサービスでさまざまなコンサルティングを実現し、低コストでのサービス提供を徹底しています。

また、BMFでは、顧客資産の課題解決に貢献してくれる仲間を募集しています。

万全の研修体制を用意しているのはもちろん、成長し続けられる環境もしっかりと整えているので安心です。

業務委託として活躍してくれる仲間を、積極的に採用中。

こちらから採用相談・エントリーを受け付けておりますので、気になった方は是非お問い合わせください。

最後までお読みいただきありがとうございました。以上、参考になると幸いです。